向来稳健的债券基金近期遭遇调整,5月以来一度持续下跌,这让不少持有债基的投资者慌了阵脚。出现负收益,这对于稳健型投资者而言,近乎是信仰的崩塌。在此背景下,我们不妨想一想,还有什么其他产品可以承接稳健投资的需求?

网红“固收+”策略或许值得一试。“固收+”策略基金是指通过主投债券等固收类资产构建一定的基础收益,“+”的部分包括打新、可转债、二级市场股票,是“弹性收益来源”。其中,二级债基是“固收+”产品的一类,既能全面投资债券市场,又能参与一、二级市场股票投资的债券基金,仓位基本是二八分配,其投资策略是稳中有进。

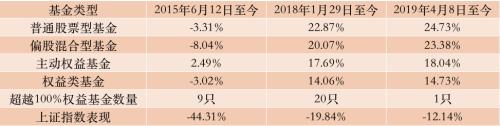

富国基金旗下的富国稳健增强,就具备这样的特质。两个关键词可以概括其优势:一是善守,主投信用债,注重本金安全,合理控制信用风险,受股市波动影响较小。二是能攻,20%以下仓位配置弹性资产,力争更好表现。海通证券(600837,诊股)数据显示,中长期来看,该基金在同类指偏债债券型基金中回报排名居前,截至2020年4月30日,近1年、近3年、近5年收益率分别为9.47%(同类排名121/436)、21.05%(同类排名62/315)、30.31%(同类排名25/167),长期优势凸显。

富国稳健增强基金经理俞晓斌是全能型选手,他管理过的产品涵盖一级债基、二级债基、纯债型、灵活配置型、平衡混合型基金等多种类型,具备能攻善守的投资特点,可以说是股债双修。

不少投资者可能会疑惑,如果债券不发生违约,持有到期就能拿到票息收益,那么近期债券下跌的原因究竟是什么呢?俞晓斌认为,这需要从债券的两个收益维度去考虑。一个是票息收益,这是历史成本的概念,票息是锁定的收益,无论市场如何变化都是固定的资金流。另一个是受市场利率影响的债券市值,是现实成本的概念。市场利率波动将反向影响债券价格波动,本次利率受多种因素影响产生了变动,从而导致债券价格走低。但如果拿得时间够长,还是可以获得原有的票息收益。

富国稳健增强是二级债基,俞晓斌在管理这类产品时投资理念是什么?据了解,俞晓斌的投资理念主要分两个层面。一是基金本身层面,即如何看待管理人和投资的关系。在他看来,基金是一个承载信托关系的产品,对于管理者来说,首先是风险控制,其次是获得合理收益,稳中取进。二是基金本身的定位和适配性,比如偏好债基和偏债型基金的投资者,大部分风险偏好较低,因此,实际操作的主要任务以多维度控制风险为主。其中,基本的维度是控制永久损失的风险——即把“不踩雷”作为第一要义,确认公司财报的准确性、管理人诚信与否等。

在当前市场震荡调整的背景下,投资者可能比较关注当下是否是投资纯债的时点。俞晓斌认为,站在理财替代的角度,债基长期稳定持有,依旧有可能获得相对稳健的票息收益。