从6月6日,首家银行理财子公司工银理财开业,到最近的8月8日农银理财开业,距离理财子公司的开业已有两个月,开业的公司情况怎么样了?推出了哪些产品?有什么特点?

近日,券商中国记者走访五家大行营业网点看到,除了农业银行(601288,诊股),其他家银行理财子公司产品已有数只悄然在售,不过由于产品数量有限、购买人数并不多。这之中,工银理财发行产品的数量最多,种类也较为齐全;其次是建信理财,在售产品两只,精准对接粤港澳大湾区发展规划发行了数款理财产品。

从资产配置来看,目前的产品主要以风险收益波动较低的固定收益类理财产品为主,同时积极探索权益、多元等多类型产品,以及战略目标定位不同各有特色系列产品。

从年化收益率来看,数家银行理财经理介绍的情况是,产品以6个月及以上的中长期限为主、业绩比较基准在4.2%~5%(年化收益率)。相比之下,据融360大数据研究院发布的7月银行理财市场分析报告,今年7月份银行理财平均预期收益率跌至4.16%,环比下降4个BP,这也已是银行理财产品平均收益率连续17个月下降。

天风证券(601162,诊股)银行业首席分析师廖志明认为,理财子公司起步阶段产品的四大特征,蕴含未来发展趋势——“一、以固收为主体,积极布局权益类。二、权益类投资以私募股权、FOF模式居多。工银理财和中银理财的权益类产品,一个是投资非上市股权,一个以公募基金、ETF等为主。三、以复制指数起步,积极探索量化策略。四、部分保留了浮动管理费这一理财特色。”

银行理财子公司产品悄然在售

随着农银理财在8月初开业运营,建设银行(601939,诊股)、工商银行(601398,诊股)、交通银行(601328,诊股)、中国银行(601988,诊股)、农业银行这五家国有大行理财子公司已经相继亮相并推出了系列产品。

相对于大行理财子公司在组织架构、发展规划、产品体系上的频频亮相,券商中国记者近日走访银行营业网点发现,理财产品管理人明确为理财子公司的在售理财产品只有数只,由于新推出产品数量、营销推广力度有限,用户专门咨询、了解和购买理财子公司产品的并不多。

“当前在售的产品主要还是中银理财产品,后续的话,所有的银行理财产品管理人会陆续转为理财子公司,不过,这对于在前端购买理财的银行客户而言,购买、转出理财等等都不会受影响。”中国银行浦东分行理财中心高经理告诉记者,在网点销售终端,银行客户在营业网点或者手机银行购买理财的操作方式,和以前一样,没什么区别。

以中银理财为例,记者登陆中国银行手机银行看到,手机银行首页展示栏有“中银理财”,点击进去会发现多款在售理财产品。这之中,有一款产品——中银策略-智富(封闭式)2009年01期,特别标注有中银理财公司,该产品当前已售罄。产品说明书显示,该款理财1元起售、1元整数倍累进认购,期限728天,业绩比较基准4.7%。“专门来买理财子公司产品的客户并不多。”高经理直言,一来是银行没有特意专门推广营销这类产品,二来是银行代销的部分非保本浮动收益产品的业绩情况不错、一直以来也受到客户欢迎。

农业银行的理财工作人员也有类似的说法,“到目前为止,来专门咨询理财子公司产品的客户不多。”去年11月,农业银行发布公告称,拟设立农银理财;今年1月4日,农业银行获银保监会批准设立理财子公司、7月25日获得银保监会开业批复;8月初,农银理财正式开始营业。不过,该工作人员告诉记者,当前理财人员“还没有收到什么通知涉及到产品或者岗位的调整,都是原有在售的理财产品,以后会推出银行理财子公司产品。”

记者注意到,除了工商银行官网在投资理财页面设置了“子公司理财产品”外,其他四家都未就理财子公司单列产品展示栏;不过,该展示栏里,也并未有理财产品的详细展示。工商银行上海崂山路支行理财经理告诉记者,并没有设置理财子公司产品专区。

不过,根据各家银行官网披露的情况,如果细看理财产品说明书的话会发现,理财产品管理人一栏会明确注明为XX银行或XX银行理财子公司。比如工商银行,当前在售的银行理财产品中,记者就看到有三款产品说明书首页就标明,“由工银理财有限责任公司自主设计、投资、运作与销售的理财产品。”

中长期固收类理财产品为主,业绩比较基准4.2%~5%

当前,已有6家大型国有银行、3家股份制银行和2家城市商业银行获批筹建理财子公司,其中5家国有大行已获准开业。全国银行业理财信息登记系统数据显示,截至今年7月底,已有3家理财子公司在系统中申报了131只理财产品,其中27只已获审阅通过,4只产品正在募集(一只产品已售罄):

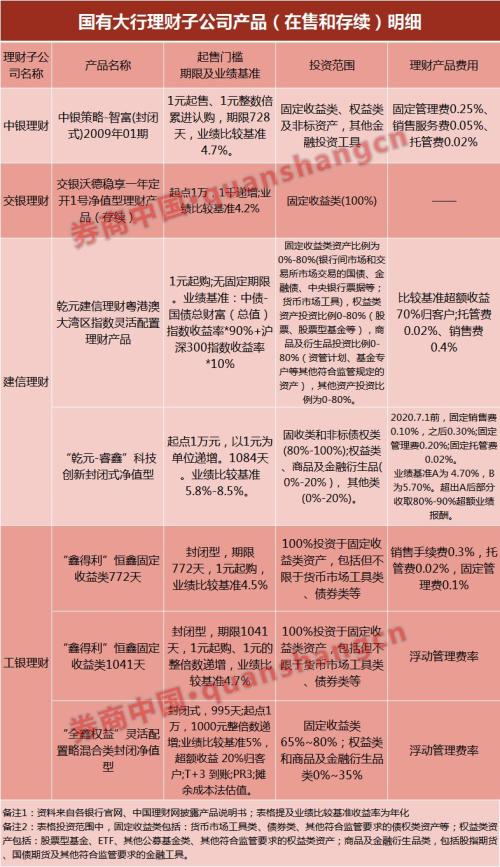

中国理财网显示,当前有中银策略-智富(封闭式)2009年01期(官网已售罄)、交银沃德稳享一年定开1号净值型理财产品,建信理财的乾元建信理财粤港澳大湾区指数灵活配置理财产品、“乾元-睿鑫”科技创新封闭式净值型四只在售,1元或者1万元起售。

工商银行官网显示,该行当前有“鑫得利”恒鑫固定收益类772天、“鑫得利”恒鑫固定收益类1041天、“全鑫权益”灵活配置略混合类封闭净值型等数款理财子公司产品在售,投资范围面向固定收益类资产是主流,业绩比较基准在4.5%~5%。

总的来看会发现,各家银行理财子公司的产品各有特色。工银理财发行产品的数量最多,种类也较为齐全,资产覆盖了从固收到权益,策略覆盖了从量化到FOF;建信理财定位了粤港澳大湾区指数相关的产品;中银理财发行的产品与服务长三角密切相关;农银理财近期推出了“4+2”系列产品体系,特色系列产品包括惠农产品(000061,诊股)和绿色金融(ESG)产品。

天风证券银行业首席分析师廖志明认为,理财子公司起步阶段产品的四大特征,蕴含未来发展趋势:一、以固收为主体,积极布局权益类。二、权益类投资以私募股权、FOF模式居多。工银理财和中银理财的权益类产品,一个是投资非上市股权,一个以公募基金、etf等为主。三、以复制指数起步,积极探索量化策略。四、部分保留了浮动管理费这一理财特色。

相关链接:已开业理财子公司组织架构及产品方向

工银理财:6月6日在北京开业。组织架构上,它下设董事会、监事会审计委员会等,管理层下设产品营销、投资研究、风险管理、 运营支持、综合管理五大板块,总共包含20个部门。目前工银理财已经推出了固定收益增强、资本市场混合、特色私募股权等三大系列共六款创新类理财产品。未来工银理财被定位为“大资管业务的核心平台和旗舰品牌”。

建信理财:6月3日在深圳开业。董事会下设四大委员会:战略发展委员会、薪酬与提名委员会、审计委员会、风险管理与内部控制委员会。建银理财定位粤港澳大湾区业务、初期增加了对权益类资产的配置,目前已发出数款粤港澳大湾区指数相关产品。未来,建信理财不仅要服务于实现建行集团的整体金融战略意图,还要加强与母行、其他集团子公司之间的联动。

交银理财:6月13日在上海开业。交银理财内部设19个部门,覆盖前、中、后台。在设立初期,交银理财称以固定收益类和现金管理类为主(占比80%-90%),未来权益类产品占比会提升。交银理财更注重与外部机构的合作,并且通过“委托”模式来处理交通银行的存量理财业务。

中银理财:7月4日在北京开业。中银理财共设立 17 个部门,同时设立产品管理委员会、投资与决策委员会、运营估值委员会,以及风险管理与内部控制委员会等4个专业委员会。开业时,中银理财称推出五大理财新品,分别是“全球配置”外币系列、“稳富——福、禄、寿、禧”养老系列、“智富”权益系列、“鼎富”股权投资系列以及指数系列。未来战略定位是, 将充分发挥集团特色优势,坚持全球视野、数字化发展,为客户提供完善的综合化产品服务。

农银理财:8月8日在北京开业。在部门设置方面,农银理财主要有四大板块,包括投资研究板块、产品与金融科技板块、风险与交易板块和运营保障板块,共计设置16个部门。农银理财开业当天推出四大常规系列产品和两个特色系列产品,其中,“现金管理+固收+混合+权益”四大常规系列产品为其推进理财产品净值化转型的载体,特色系列产品包括惠农产品和绿色金融(ESG)产品。未来,农银理财要做实体经济的“助推器”、合规发展的“排头兵”、客户的“理财师”、集团发展和数字化资管的“增长极”。

银行理财产品平均收益率连降17个月

过去一年来,银行理财产品的发行情况有两个突出特点:一是在市场流动性整体宽松态势下、银行理财产品预期收益率维持下行走势;二是,非保本的净值型银行理财产品发行提速。

8月19日,融360大数据研究院发布的7月银行理财市场分析报告显示:2019年7月份银行理财产品共发行10245只,环比增加9.12%,较2018年7月减少9.37%;但7月份发行的净值型理财产品发行量首月超过千只,共计1107只产品、较上月增加13.27%,其中封闭式产品989只,占比为89.34%;开放式产品118只,占比为10.66%,净值型理财产品发行量近期继续保持高速增长。

另一方面,据该报告统计,2019年7月银行理财平均预期收益率跌至4.16%,环比下降4BP,银行理财平均预期收益率已经连续17个月下降。“全球再次进入货币宽松时代,国内货币政策也将保持相对宽松的状态,固收类资产收益整体难言上升,非结构性银行理财产品的平均预期收益率或将继续下行。”上述报告指出。

从理财子公司新产品也可以看到,当前工银理财、建信理财、交银理财、中银理财均发行了净值型理财产品,以固定收益类为主、混合类为辅;且产品投资期限均较长,中银理财子公司的产品封闭期限在728天,工银理财的两款产品投资期限也在1年半以上。

业内人士认为,近年来,银行理财产品规模得以维持增长,主要依靠的仍是以债券、利率等为基础资产的“类货基”固收产品,这种状况大概率将维持。国盛证券研究团队指出,“当前至2020年,银行理财市场仍处在整改过渡期,低波动的固收类产品有助于实现理财业务的平稳转型;同时,银行理财子公司承袭自银行系资管机构在固收类和类固收类资产领域的投研基础,也会令其在转型初期更倾向于固收类资产。”