受疫情影响,银行理财子公司唱响“冰与火之歌”:线下冰冻,线上火热。

近日,中银理财、建信理财相继开通线上理财课堂,投资经理开启在线“带货”模式,内容包括产品运作模式、收益情况及市场研判等。

在分析人士看来,仿效公募基金经理推出投资经理制度,银行理财子公司走出这一步非常不容易。直播理财对外是非常好的投资者教育场景,对内也是锻炼投资经理的好机会。

投资经理变身“主播”

2月25日,建信理财云课堂首期开播。连续三天由投资经理介绍粤港澳大湾区灵活配置理财的投资运作、固定收益类资产投资和产品管理工作和组合类产品的资产配置策略及基金优选研究。

此前在2月11日,中银理财也做过直播尝试。当日,中银理财的一位投资经理首次开课,吸引26006人次观看。随后,中银理财又举办了2场空中小课堂直播,均获得不错反响,分别吸引11968人次、5575人次观看。

记者还注意到,交银理财近期的产品介绍上附带了理财经理的个人介绍。

“这是希望提升理财业务透明度。将个人和团队推向前台,在拉近与投资者关系的同时,也培养新生代的投资力量。”交银理财工作人员告诉《国际金融报》记者,未来,随着理财行业的竞争日渐激烈,相信各家都会以更加公开、开放的格局来吸引客户。

来自支付宝的数据显示,春节至今,有近百万人次在支付宝里观看了理财直播,人数较节前增长了63.8%。其中90后是观看理财直播的主力军,占到近4成,另有近13%的直播观众是中老年,他们学习理财知识的热情同样高涨。

法询金融资管研究部总经理周毅钦认为,理财子公司愿意走出这一步非常不容易,即仿效公募基金经理推出投资经理制度,打破了原有银行理财投资人一直在幕后操盘的做法。

“对外这是非常好的投资者教育场景,对内也是锻炼投资经理的好机会。”但周毅钦也称,需要注意的是,公募基金是所有产品都配基金经理,但银行理财产品数量庞大,数万只产品不可能全部实现投资经理制。这也提醒理财子公司未来在产品发行上要做精简。

融360大数据研究院分析师刘银平对《国际金融报》记者表示,投资者对视频及直播形式比图文形式的接受程度更高。直播还能和投资者互动,未来理财直播或将成为一种新趋势。

不过,在西南财经大学金融学院普惠金融与智能金融研究中心副主任陈文看来,直播理财会成为理财营销的一种重要手段,但不会成为主流手段。同时,他提醒,在直播营销过程中,必须对产品合规性负责,坚决防止诱导性营销,尊重金融消费者的差异性。

开启线上风险测试

进入2020年以来,多家中小银行理财子公司获批筹建。截至目前,监管部门已批复6家大行、5家股份行、6家城商行、1家农商行共18家理财子公司筹建,已开业的达11家。

据了解,理财子公司目前对内面临业务和产品转型以及管理转型等挑战,对外业务竞争激烈,因此需要全方位拓展客户群。苏宁金融研究院高级研究员陶金对《国际金融报》表示,APP化的运营模式本身也是理财营销中更受重视的手段。随着疫情的推波助澜,线上渠道的重要性格外凸显。

“尽管不同类型的银行在理财子公司的发展模式上可能会存在着比较大的差异,但在理财子公司逐步与银行母公司业务剥离、银行离柜率加大的情况下,线上化、移动互联网化代表了理财营销业务的整体趋势。 ”陶金分析。

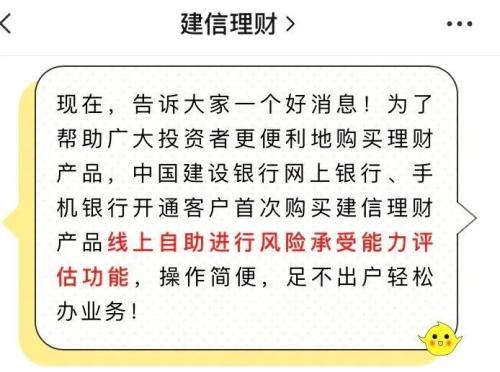

除了线上渠道的拓展外,目前已至少有5家理财子公司在风险测评方面创新,以保证客户足不出户买理财产品。

2月20日,工银理财在公众号发布通知称,为方便在线办理个人理财业务,同时进一步落实《商业银行理财子公司管理办法》监管精神。即日起,工商银行(601398,诊股)网上银行、手机银行开通客户首次购买工银理财子公司产品线上自助进行风险承受能力测评功能。在此之前,邮储银行(601658,诊股)率先在公众号中表示,首次风险评估不用到柜台,通过电子渠道风险评估后即可下单(仅限中邮理财发行的产品)。

陶金认为,在线上填写测评、订立合同的方式,使得投资者的独立性更强,但首次签约时也更需注意对自身风险偏好的审视。“首先,投资者需主动适应线上理财产品的发行特性。同时,需更加关注不同类别理财投资机构和产品的差异,投入精力依据自身风险偏好和投资原则进行产品筛选”。

倒逼传统银行转型

在刘银平看来,互联网渠道的获客能力非常强大,而理财子公司发行的产品允许通过非银行机构代销,所以理财子公司一直都非常看重线上渠道。未来理财子公司很有可能与互联网机构合作,产品实现在互联网平台代销。

事实上,传统银行已在做着这样的尝试。近期的一个大动作是自2月18日起,工行、农行在内的30家金融机构把自己的近百支爆款存款、基金产品等搬上支付宝“理财周”。交银理财向记者表示,通过新冠肺炎疫情更清楚地看到,包括线上渠道在内的金融科技对于银行理财业务的重要意义。未来,线上渠道对于理财产品销售、风险控制和市场营销等方面都具有推动意义。

“未来线上获客是一种趋势,相比线下获客来说,线上获客覆盖范围更广、成本更低且更加便捷。”刘银平告诉记者。据分析,在各种理财产品层出不穷的情况下,本身缺乏流量的银行吸储压力剧增,这是各大银行拥抱互联网平台的初衷。

“随着传统自给自足的价值链不再适用,开放、协作的平台模式将是银行重新定义未来业务的重要出发点。庞大的客户群、可靠的信誉、成熟的后台运营、广大的可协作对象,让传统银行构建平台模式比跨界竞争者更有独特优势。”北方新金融研究院理事赵志宏表示,利用银行的自身优势,再结合AI时代的新技术,强化创新变革,银行业逆袭正当其时。

2月24日,银保监会政策研究局一级巡视员叶燕斐在国务院联防联控机制新闻发布会上也表示,金融科技的发展,特别是疫情的发生,对金融业更好地通过金融科技来办理业务是非常大的机遇。

但或许即使没有疫情,金融科技带来的转型也势不可挡。安永日前发布的《2019年全球资产管理行业报告》指出,金融科技的革新正在重塑资产管理行业的整体价值链。

随着各家银行对金融科技的投入越来越大,未来的格局拭目以待。