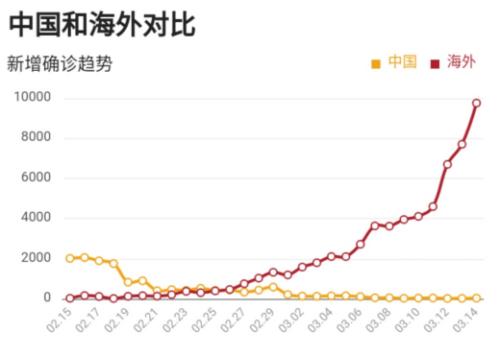

2020年,一场猝不及防的新冠疫情席卷全国,市场对宏观经济、资本市场结构走势的预期发生了较大变化。随着国内疫情好转,海外疫情扩散,全球金融市场持续震荡,期货市场波动巨大。

3月15日下午,在“第六届中国大宗商品产业线上论坛周”上,新湖期货董事长马文胜表示,疫情以来,短短一个月时间里,期货市场遇到三次大的波动:中国疫情扩散引发春节后开市的波动;海外疫情的扩散引发全球市场的恐慌和波动;沙特和俄罗斯引爆史诗级的崩盘,油价狂泻31%,美股期货熔断。

面对这三次大的海啸冲击,中国期货市场平稳运行,经受住了市场考验。期货市场品种的多样化、工具的多元化,期货经营机构服务的专业化,使得企业和机构在疫情期间创造了很多风险管理的案例典范,比如口罩期权、原材料价格的保值保险、产成品的价格敲定等,规避了很多涉及国民经济的实体企业,以及金融机构的金融资产受到市场波动冲击的风险。

马文胜认为,宏观上,中国对疫情的有效管控和财政集中投放,使我们对战胜疫情有信心,更对中国经济的长远发展充满信心;中观上,中国期货市场也将更加体现功能、发挥作用,面临更好的发展机遇。微观上,疫情期间,期货公司的“1+6”转型战略和“五线四板块”专业服务体系发挥了较大作用:使得客户在面临三次波动时经受了考验,减少了系统性穿仓风险,公司客户盈亏相抵实现了3.4亿元的净收益;公司自主管理的创稳系列资产管理产品不但没有受到疫情影响,反而净值不断创出新高;公司的风险管理业务、期现业务、场外业务以及做市商业平稳运行,不仅服务了上下游客户,为市场提供流动性,自身还取得了很好的收益。

对于“疫情后的大类资产配置策略”,凯丰投资管理有限公司首席宏观研究员张彩婷认为,从全球新冠肺炎疫情的演变与影响出发,现在中国疫情相对稳定住而海外疫情加速扩散的大背景下,海外资本市场波动较大,中国金融市场受影响相对较小;预计疫情对经济、金融市场的影响主要体现在短期,中长期依旧相对看好。

从PMI(采购经理人指数)、库销比以及房地产等库存指标分析当前所处的经济周期,张彩婷认为,疫情可能会打断经济即将进入补库存阶段的进程,未来需要重点关注各国托底政策能否快速起效。

张彩婷认为,未来欧洲经济步入衰退的风险较大。她还从当前所处的金融周期的角度,具体从各主要经济体信贷占GDP比重、各部门杠杆率、央行资产规模以及降息等指标,分析未来各经济体的扩张空间,认为海外经济体整体扩张空间有限,中国相对仍有比较大的扩张空间。

对于未来大类资产的配置,她特别提示要重点关注美国大选以及海外债务违约这两个风险。从资金以及估值的角度,张彩婷认为,未来中国资产总体占优,重点推荐包括大票、政策托底以及扶持类资产等板块。最后她提示,今年风险频出,资产价格波动较大,总体策略正如凯丰年初的判断“生命在于运动”,需要密切跟踪经济数据和政策的变化,灵活做出策略调整。

新湖期货研究所所长、首席分析师李强认为,疫情是贯穿今年全年的逻辑,即便疫情结束,也会因为一季度GDP的疲弱而带来刺激政策形成对经济的影响。房地产在今年仍需要承担一定的稳经济功能,地产前周期和后周期都存在一定的机会。

从时间轴上来看,经济由前高后低的预期变成前低后高,从而对商品时间维度的价格关系形成影响,大多数商品会体现出前弱后强的反套策略,但现在估值优势不再明显;从周期的角度来看,部分工业品仍有支撑,但疫情对价格会形成阶段性扭曲。

在供给端,关注产能负荷调节难度大的产业在经济恢复过程中,不及需求恢复增速带来的价格支撑;在需求端,加工环节需求逐步改善,终端需求值得期待,但也要关注海外疫情蔓延对于中国出口的影响,特别是对出口依存度较高的商品。农产品(000061,诊股)板块今年在补栏预期下会产生一定的机会。此外,贵金属由于市场交易通缩等因素出现了大幅下滑,但其长期配置价值依然值得关注。