银行理财子公司可以开户,万亿元量级的增量资金距离A股市场还远吗?

12月6日,中国结算官网发布关于修订《特殊机构及产品证券账户业务指南》,商业银行理财子公司因投资范围符合《商业银行理财子公司管理办法》有关规定的,可申请开立证券账户。

于是,市场中两种声音开始“各执己见”:一种观点认为,“此举有望引导万亿元级银行理财资金入市”;另一种观点则认为,“银行理财资金以固收类投资为主,可以开户仅仅是基础设施”。

“开户权”当然不等于实际投资,这从笔者身边少数朋友的持股市值为零就可以得到印证。但是,笔者认为,随着银行理财子公司转型渐次落地,万亿元量级的银行理财资金距离A股市场并不遥远。具体来看,原因有三:

首先,资本市场“牵一发而动全身”。顶层设计已经多次明确加快发展直接融资和资本市场,对于这一点,央行、证监会和银保监会早有共识。

今年5月27日,央行党委书记、银保监会主席郭树清明确表示,我国金融业正在推动金融供给侧结构性改革,今年突出的工作重点,就是加快发展直接融资和资本市场,使得资本市场有更强的融资能力来支持国民经济的发展。

事实上,旨在加强金融监管协调的金融委也曾就此给出定心丸。8月31日,金融委召开会议并指出,“以改革为突破口,加强资本市场顶层设计,完善基础制度,提高上市公司质量,扎实培育各类机构投资者,为更多长期资金持续入市创造良好条件,构建良好市场生态。

笔者认为,就资金属性而言,银行理财子公司显然属于长期资金的“一款”,而且属于顶层设计提及的“更多长期资金”。

其次,银行理财子公司资金入市已有“官宣”,且“兄弟资金”也在加大配置。

11月14日上午,郭树清赴人民银行南昌中心支行和江西银保监局调研时表示,“夯实资本市场基础。支持直接融资发展,加快银行理财转型,整顿规范信托机构,推动补充养老保险业务发展”。

由此可见,“加快银行理财转型”被直接表述在了“夯实资本市场基础”的相关内容中,其政策思路可谓十分明确。事实上,不仅是银行理财资金有望“充值”A股,与其资金属性非常类似的保险资金也在加强与A股市场的“亲密度”。

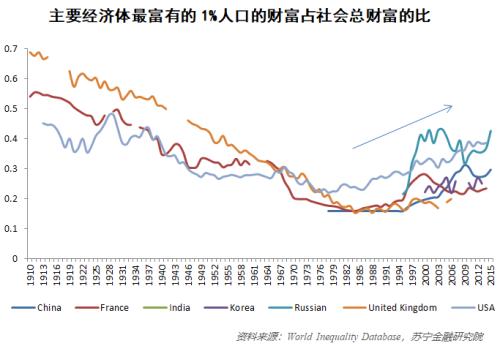

截至今年6月末,保险资金通过直接股票投资和通过基金等产品间接股票投资的合计余额为2万亿元,占保险资金运用余额近12%;再加上股票投资中按权益法计价的部分,合计规模2.5万亿元左右,保险资金是资本市场上仅次于公募基金的第二大机构投资者。对此,保险资金显然并未满足。7月4日,银保监会副主席梁涛在国新办发布会上透露,银保监会支持保险资金投资科创板上市公司股票;同时,银保监会还正在积极研究提高保险公司权益类资产监管比例,考虑在审慎的监管原则下,赋予保险公司更多的投资自主权,进一步提高证券投资比重。

第三,银行理财资金有借道理财子公司增配A股市场的诉求,理财子公司的投资能力也在迅速增强。

由于资管新规和理财新规的要求,银行理财资金从长远来看无疑会逐步通过理财子公司来运作。今年理财子公司成立、开业的家数也在快速增加。更重要的是,根据《理财子公司净资本管理办法》,股票、公募基金等标准资产风险系数为0,这意味着不需要大量消耗资本支撑,这在主观上也增强了银行理财子公司资金的入市意愿。

接下来的问题是,银行理财子公司能做好直接投资吗?答案是必须做好。诚然,银行理财资金一直以固收类投资为主,但是其过去也曾借助通道完成对A股公司的结构化投资,并非对A股市场全无了解。此外,银行理财子公司如今与各路资管机构同场竞技,比拼的就是投资能力,如果一味固守固收类产品,投资者和市场显然不会买账。保持适当的权益类资产配置,是银行理财子公司的生存需要。

笔者认为,在资本市场全面深化改革,增强韧性与活力、上市公司质量持续提升的背景下,银行理财子公司资金入市并非是A股市场的一厢情愿,而是基于“互相倾慕”的牵手。从总体来看,银行理财资金家底厚实(超过20万亿元),A股市场估值合理且政策红利丰(港股00494)厚,双方非常般配。假以时日,银行理财加速转型,理财子公司能“手握且打理好重金”,万亿元增量资金入市绝非纸上谈兵。