2019年11月22日,,中国银保监会就《保险资产管理产品管理暂行办法(征求意见稿)》以下简称(征求意见稿)发布公开征求意见的通知。

这标志着,保险行业的资管新规开始对外征求意见。这可以称作为“保险资管新规”,征求意见稿的下发也是对“资管新规”的补充,正式明确了保险资产管理明确的定义。同样,保险资产管理同属于“资管”,也是一种理财工具,这样一来“财富管理”大军又添“新兵”。

征求意见稿的重点内容有哪些?,投资者应该怎么选?

一、明确定义

征求意见稿中提到:本办法所称保险资管产品业务,是指保险资产管理机构接受投资者委托,设立保险资管产品并担任管理人,按照法律法规和有关合同约定,对受托的投资者财产进行投资和管理的金融服务。

通俗来讲就是保险资产管理机构拿着投资者的钱去做财富管理。对于投资者来讲,你去保险资产管理结构购买资管产品。保险资产管理机构即使发行人,又是管理人。

值得一提的是,这里说的保险资管产品区别于保险。投资者需要明白,你买的不是保险是资管。资管跟保险确实不同,保险是一种保障,保障的你财富、人身、或者意外等等,所以在买保险的时候你是被保险人。但是资管不一样,资管是用来保证你的财富增值,并且资管产品确实有一定的风险,对人身、财富并不具备保障作用,所以投资人购买保险资管产品的时候,你是投资者。

并且,征求意见稿中强调了“去刚兑”:保险资产管理机构开展保险资管产品业务,不得承诺保本保收益。出现兑付困难时,保险资产管理机构不得以任何形式垫资兑付。投资者投资保险资管产品,应当根据自身能力审慎决策,独立承担投资风险。

投资者应该根据自身能力来决定是否购买保险资管产品,并且要独立承担可能出现的风险。

再说一下:保险资管并非保险,是理财产品,有一定风险。

二、保险资管是“私募化”产品,非公开发行

保险的区别不仅仅是体现在兑付方面,还体现在了产品形式上。

保险资管的产品形式为:符合条件的保险资产管理机构可以开展债权投资计划、股权投资计划、组合类保险资产管理产品以及其他符合银保监会规定的保险资管产品业务。保险资管产品应当面向合格投资者通过非公开方式发行。

说的比较明白了,可以开展股权、债权、组合类以及监管认定的资管计划,并且是向合格投资者非公开发行。

这里有两个限制:合格投资者、非公开发行

也就说,你想买保险资管,投资人必须要是“合格投资人”。而且,这个产品也不是随便发,而是向合格投资者发行的,非公开。

在产品性质上,跟私募基金一样。所以,保险资管产品也能称作上市“私募化”产品。

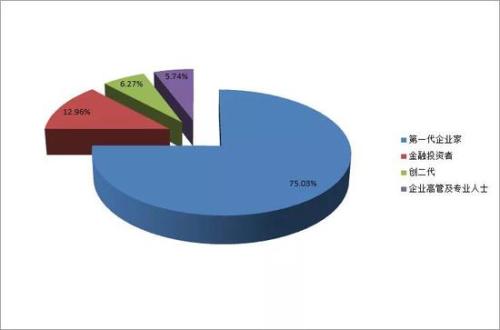

合格投资者的界定,征求意见稿中给出了详细的说明:

(一)具有两年以上投资经历,且满足以下条件之一的自然人:家庭金融净资产不低于300万元人民币,家庭金融资产不低于500万元人民币,或者近三年本人年均收入不低于40万元人民币;

(二)最近一年末净资产不低于1000万元人民币的法人或者依法成立的其他组织;

(三)银保监会视为合格投资者的其他情形。

从投资者角度看来,确实具有一定的门槛。尤其是家庭金融资产不低于500万,这表达了你必须具有一定额投资经验,三年本人年均收入不低于40万,证明你有一定的财力能够应对风险。

除了产品模式,对于保险资管产品能投资什么?征求意见稿从宏观上进行了三大分类:固定收益类产品投资于债权类资产的比例不低于80%,权益类产品投资于权益类资产的比例不低于80%,商品及金融衍生品类产品投资于商品及金融衍生品的比例不低于80%,混合类产品投资于债权类资产、权益类资产、商品及金融衍生品类资产且任一资产的投资比例未达到前三类产品标准。

并且也给出了详细的“投资范围”。

保险资管产品可以投资于国债、地方政府债券、中央银行票据、政府机构债券、金融债券、银行存款、大额存单、同业存单、公司信用类债券,在银行间债券市场或者证券交易所市场等经国务院同意设立的交易市场发行的证券化产品,公募证券投资基金、其他债权类资产、权益类资产和银保监会认可的其他资产。

详细很多投资人也能看明白,保险资管产品投资标的与银行理财的投资标的差不多,有的几乎是重叠的。并且,保险资管的投资标的中“债类”的占有大多数。那么,就看投资人如何去选择了,最为要紧的是门槛。

门槛还真的不低。

合格投资者投资于单只固定收益类产品的金额不低于30万元,投资于单只混合类产品的金额不低于40万元,投资于单只权益类产品、单只商品及金融衍生品类产品的金额不低于100万元。保险资管产品投资于非标准化债权类资产的,接受单个合格投资者委托资金的金额不低于100万元。

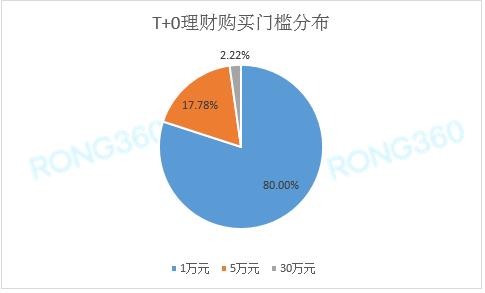

说白了,最低投资门槛30万,这确实很高。现在来看银行理财1万的起投门槛,公募基金几乎没有门槛,信托同样也是30万-50万的门槛。这样从起投点来看,也加剧了未来理财市场的竞争。

投资人考虑的第二方面就是收益问题,保险资管能够脱颖而出完全要看在今后运作中是否能把控好风险,毕竟现在都是“去刚兑”。你要是比别人收益高,那就稳健运作。

值得一提的是,征求意见稿中还提到:银保监会认可的机构仅对产品材料的完备性和合规性进行审查,不对产品的投资价值和风险作实质性判断。

监管只对保险资管产品的完备性和合规性进行审查,不对产品的价值和风险进行判断。这一点请投资者注意,说的通俗点,不对产品标的的“真假”做判断,只管合规还是不合规。

三、这几点,保险资管不能踩

1、禁止通道业务:保险资产管理机构不得为其他金融机构的资产管理产品提供规避投资范围、杠杆约束等监管要求的通道服务。保险资产管理机构应当切实履行主动管理责任,不得让渡管理职责。

说白了,保险资管产品不能当通道用。不仅仅是其他金融机构,有些其他类金融机构(P2P)不能用保险资管发产品,走通道。这种模式,P2P常用信托来走通道,发行自身小额信贷底包作为资产。

2、只允许“嵌套”一次:保险资管产品投资其他资产管理产品的,应当明确约定所投资的资产管理产品不得再投资公募证券投资基金以外的资产管理产品。

这一条投资者看了貌似有点不明白。其实很简单,就是保险资管产品投别的资管,只能投公募,不能投其他的。银行理财、信托统统不能投。一来,刚才我们说到了征求意见稿给出了投资范围,二来,根据“资管新规”等相关要求,只能嵌套一次。

为什么能投公募呢?因为公募直接投向股市或者二级市场其他产品,投资标的比较明确。如果是银行理财或者是信托,投资标的不是唯一,可能是债、或者是其他标的。这样一来就投资银行理财或者信托就形成了“二次嵌套”。

最后,保险资管产品也加剧了理财市场的竞争,理财市场的大战愈演愈烈,目前银行理财、信托、公募基金、私募基金外加保险资管,可以说各有各的长处,也是各有各的门槛。投资人如何选择理财产品,也需要看清楚、认清楚后再做决定。在“去刚兑”的大背景下,千万不要为了追求“高收益”进行盲目的选择。