降低银行存款基准利率,真的可以降低银行的负债成本,在保障银行合理息差的同时,提高银行服务实体经济的动力,向实体经济传导更多低成本的信贷资金吗?

章闻 财经专栏作家

3月20日,全国银行间同业拆借中心公布数据显示,1年期LPR为4.05%,5年期以上LPR为4.75%,与上月持平,此前市场推测LPR进一步下调的预期也由此落空。

由此,市场再次传出降低存款基准利率的呼吁。核心的原因就是虽然央行通过降准等方式释放了相应的流动资金,但由于银行负债成本整体偏高,并未有效引导LPR下行。在MLF政策利率不宜频繁变动以及降准效果有限的情况下,鉴于企业和居民部门存款占银行总负债的60%以上,适时适度下调存款基准利率,将对LPR下行产生明显效果。

2月20日,央行副行长刘国强也指出,存款基准利率是我国利率体系的“压舱石”,未来将综合考虑经济增长、物价水平等基本面情况,适时适度进行调整。

央行的表态虽然是略显含糊的“调整”,但所有人都知道,现在这个阶段,存款基准利率能调的方向只能是往下。而现在各方呼吁降低存款基准利率的声音越来越大,看起来政策的最终落地也只是时间问题。

那么问题来了,降低银行存款基准利率,真的可以降低银行的负债成本,在保障银行合理息差的同时,提高银行服务实体经济的动力,向实体经济传导更多低成本的信贷资金吗?

支持者认为,目前银行资金来源中,存款约占九成,而存款基准利率保持不动使得银行整体有息负债成本下行受阻,因此银行下调报价加点动力不足。如果央行能降低银行存款基准利率,能在一定程度上缓解银行净息差收窄压力,激励银行进一步下调企业贷款利率。

反对者则认为,我国的贷款基准利率正逐渐向LPR过渡,但存款基准利率仍继续保留。这可能使商业银行面临基准错配的风险。另外,当前存款利率市场化竞争早就进入白热化阶段了,存款基准利率这个设定本就象征意义大于实际意义。现在拿它出来做文章很容易适得其反,还不如通过其他方式给银行提供“动力”。

在笔者看来,现在这个阶段,存款基准利率的下调大概率会是央行下一阶段给银行派发的“红利”之一。但银行能否利用好这个红利,稳定银行负债端成本,提升自己的综合服务能力,还有待观察。

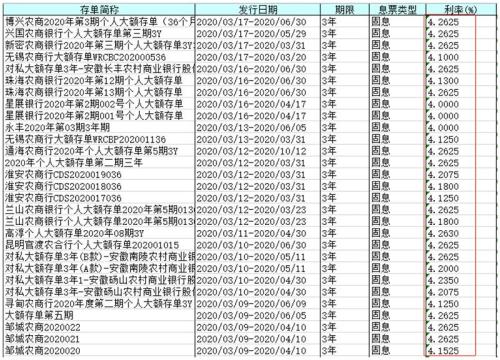

此前,各家银行通过结构性存款和靠档计息的“创新存款”揽储的方式,在近期已经被央行出手规范。这就说明,银行要想提升自己的吸储能力,降低自己的负债成本,最根本的出路还是得从业务模式经营模式方面下功夫,跳出存款抓存款,通过支付结算业务沉淀存款资金,提供综合金融服务吸引客户的存款。

另外,存款基准利率的下调必然会是“牵一发而动全身”的举措,考虑到该政策对金融市场的广泛影响,首先下调的幅度不宜太大,频次也不宜太密,以免进一步压缩货币宽松的空间。其次,在直接下调存款基准利率这个政策之前,还是建议先下调政策工具利率或是超额投放流动性,让利率在不同产品、不同期限间传导,通过“变相降息”实现货币市场向信贷市场的宽松。