严监管态势下,近期多家银行因单一客户集中度超标踩监管红线。

“垒大户”贷款违规,内蒙、吉林省内多家地方银行接罚单

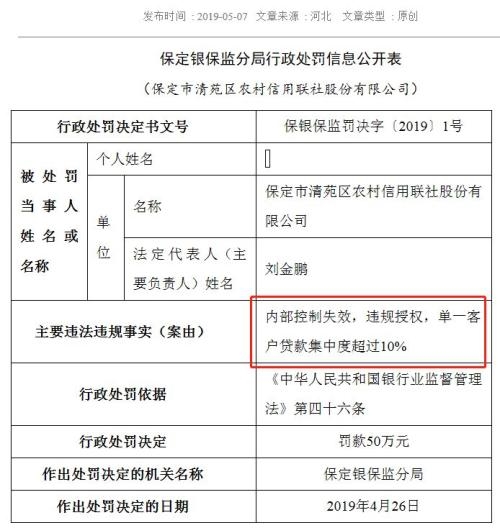

5月7日,河北保定银保监分局披露的罚单显示,保定市清苑农信社因内部控制失效,违规授权,单一客户贷款集中度超过10%等问题被罚款50万元,该农信社1名责任人被给予警告并取消任职资格两年的处分。

5月6日,内蒙古鄂尔多斯(600295,诊股)乌海银保监分局连着公示两张罚单,乌海千里山河套村镇银行因存在单一客户贷款集中度超比例等现象被处以30万元罚款,该行1名责任人被给予警告并罚款5万元的处分。

银行信贷合规仍然是监管重点。严监管态势下,近期多家银行因单一客户集中度超标违规挨罚。

今年1月份公示罚单信息中,内蒙古霍林郭勒蒙银村镇银行、河北石家庄新华恒升村镇银行、邮储银行(内蒙古)乌海分行、山西大同农商行、辽宁省葫芦岛银行5家银行均因单一客户贷款集中度超比例、授信集中度超标等被罚。今年4月份,内蒙古兴和县农村信用合作联社也因相同原因被罚款35万元,该农信社1名责任人受到警告并罚款的处分。

可以看到,内蒙古地区地方银行的单一客户集中度超规似乎较为频发。

券商中国记者发现,内蒙古银监局辖内,2018年5月连发三张罚单,均因单一客户贷款集中度超比例。具体来看,兴安银监分局对兴安盟科尔沁包商村镇银行有限公司作出罚款30万元;三名相关责任人合计被罚15万元并被给予警告;包头银监分局对内蒙古银行包头分行工作人员作出警告处罚。

吉林地区也是此类案由罚单高发区。去年3月公示信息,因存在单一客户贷款集中度超比例,吉林银监部门对长春农村商业银行春城大街支行处罚30万;吉林农安农商行也因单一集团客户授信集中度超比例被罚30万元。

“(单一客户贷款集中度超标),业内也称之为‘垒大户’,这些地区的民营经济都不算发达,城商行、农商行、农信联社受贷款客户和地域经营限制,很容易出现贷款集中度过高的问题。”华东一位城商行人士告诉记者,信贷合规问题是被监管部门“盯得紧”的地方,也是违规高发地带。

而且,“一般情况下,单一客户贷款集中度超标之外,往往会带有违规授信、授信审查不审慎、向关系人发担保贷款、贷款挪用、违规办理借名垒户贷款等问题。”上述人士称。

记者查阅发现,四川、广西等地城商行、农商行、农信社就有不少因信贷违规踩红线的罚单。比如四川攀枝花市商业银行去年因存在关联交易管理不到位,关联度和集中度指标严重超标,提供虚假报表,绕道同业业务违规授信以及违规发放房地产开发贷款等违法违规行为,收到数十张罚单、被罚385万元。

贷款投向过度集中藏银行经营风险

单一集团客户授信集中度又称单一客户授信集中度,即最大一家集团客户授信总额与资本净额之比。根据《商业银行集团客户授信业务风险管理指引》规定,“对同一借款人的贷款余额与商业银行资本余额的比例不得超过10%”。比如某家银行资本净额为10000万,从监管要求看,对单一客户贷款额度不能超过1000万元。

2018年5月4日,银保监会正式公布《商业银行大额风险暴露管理办法》,推动商业银行加强大额风险暴露管理,防控集中度风险,并明确要求:“商业银行对非同业单一客户的贷款余额不得超过资本净额的10%,对非同业单一客户的风险暴露不得超过一级资本净额的15%。商业银行对同业单一客户或集团客户的风险暴露不得超过一级资本净额的25%。”

业内人士指出,受宏观经济周期影响,企业信用风险上升,地方银行授信向优质大客户集中的情况加剧;尤其是部分地方中小银行,在扩大信贷规模时,会偏向于向优质客户集中投放,虽然有利于规模快速扩张,但也带来贷款客户集中度风险。

近年来规模快速扩张的陕西某城商行,去年就因其上年单一客户贷款集中度最高达到10.53%超标受到广泛关注。据了解,该行单一贷款最多的客户陕西未来能源(14.8亿元),系该行第一大股东陕西延长集团出资组建的企业;而该行对股东海航集团及旗下公司合计贷款15亿元,也达到了资本净额比例的10.68%。

首创证券研发部总经理王剑辉表示,地方银行贷款集中度高与银行业务同质化有关系,贷款为主要的业务格局,基本上延续着前期的资产抵押模式,符合这种条件的客户比较少。贷款集中度高肯定会使风险更加突出,在银行经营中,带来风险的传导和连锁反应。