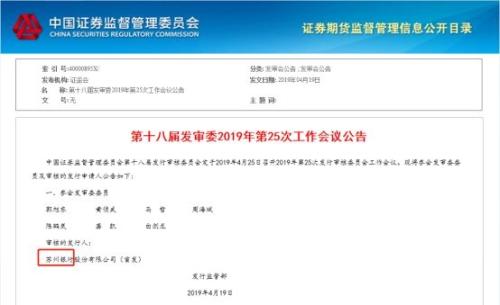

江苏A股上市银行“军团”或又添一员。4月19日晚间,证监会官方公告显示,苏州银行股份有限公司(以下简称“苏州银行”)定于4月25日首发上会。

官方财报显示,截至去年6月末,该行资产总额3084.62亿元,比上年末增长8.57%;营业收入37.15亿元,利息净收入31.66亿元,在营收中占比85.22%;净利润13.27亿元,同比增长21.47%。

江苏地区作为金融机构机制创新和治理结构改革较早开展省份,当前已经是上市城商行、农商行聚集地;且其中不少银行机构集中在经济水平较为发达的苏南及苏中地区;截至目前,已上市和拟上市银行已达12家,这之中已上市城商行2家,已上市农商行6家,排队闯关银行4家。

资产规模突破3000亿,去年上半年净利润13.27亿元

2016年12月,提交A股IPO申报稿;2017年12月,更新招股说明书;2019年4月25日,苏州银行将迎来首发上会。

按此前招股说明书预披露更新内容,苏州银行拟在深圳证券交易所上市,公开发行不超过10亿股;所募集的资金扣除发行费用后,全部用于充实资本金;招商证券(600999,诊股)、东吴证券(601555,诊股)为其联合保荐机构。

苏州银行是苏州地区唯一的法人城商行,前身是原苏州市区农村信用合作联社清产核资的基础上发展来的江苏东吴农商行,为全国第5家股份制农村商业银行;2011年3月,苏州银行获监管批准调整、迈入城商行序列。也因此,相比江苏其它两家城商行,苏州银行规模相对较小,立足苏州本地及辐射长三角,经营稳健。

官方财报显示,截至去年6月末,该行资产总额3084.62亿元,比上年末增长8.57%;贷款及垫款总额1343.70 亿元、比上年末增长约12%,存款总额为1884.33亿元、比上年末增长11.67%。目前该行有163个服务网点,下设苏州分行、南京分行等 10 家分行,106 家传统支行,32 家分理处,6 家社区支行,8 家小微支行;旗下有苏州金融租赁股份有限公司、4 家村镇银行、以及连云港(601008,诊股)东方农商行等2 家农商行。

经营情况方面,2018年上半年,该行营业收入37.15亿元,利息净收入31.66亿元,在营收中占比85.22%。和大多数区域性中小银行类似,苏州银行经营业务依赖利息净收入,据该行此前更新招股说明书披露,2017年上半年、2016年、2015年,该行利息净收入占营业收入的比重分别是85.61%、84.14%和83.54%。

2018年上半年,该行净利润13.27亿元,同比增长21.47%。2015年~2017年,该行年度净利润分别是18.4亿元、19.87亿元、21.5亿元,在行业环境相对复杂的情况下盈利水平稳增长。

“小而美”苏式金融

一位江苏金融圈内人士评价,“发轫苏州,深耕本土区域经济,是它夺天独厚的优势。”在他看来,作为本土法人机构的苏州银行,几乎是“含着金汤匙”出生的,苏州长期都位列江苏13个直辖市之首,地方经济整体的快速增长、上海自贸区和协同效应、中国—新加坡苏州工业园区创新综合实验区域的推动下,赋予了区域内金融机构发展壮大的潜力基础和长足空间。

公司业务是该行的支柱业务之一。近年来,该行实施事业部变革,现已形成公司银行、零售银行、金融市场和数字银行总部四大专营事业部。在金融服务特色上,苏州银行突出“小”字——“坚持‘以小唯美、以民唯美’理念,稳步发展”,专注于“服务中小、服务市民、服务区域经济社会发展”。

财报数据显示,截至去年6月末,苏州银行公司存款余额(含保证金存款)1195.41 亿元、比年初增长10.25%;公司贷款及垫款余额964.48亿元,比年初增幅9.81%。不难理解,苏州银行在年报披露,其“同苏州各级政府及机建立了广泛而长期合作”、“与本地中小企业有长期业务合作”,金融服务对象涵盖了苏州教育、公共业务、医疗卫生机构等。

苏州银行前身是东吴农村商业银行,作为全国城商行中属于“农转非”的个例,源自这一基因背景,苏州银行有三农支小的金融服务特色。据其官方称,多年来,涉农贷款在总贷款中平均占比20%,针对苏州特色蟹产业、苗木产业、茶叶产业、“农家乐”产业,设立6家三农特色支行。

苏州银行的股东方也以本地国资及民企为主。券商中国记者了解到,截至2017年底,该行第一大股东为苏州国际发展集团(持股10%),为苏州国资委下属国有独资公司;其他依次是张家港市虹达运输有限公司(持股6.5%)、苏州工业园区经济发展有限公司(持股6%)、波司登股份有限公司(持股4.43%)、盛虹集团有限公司(持股3.71%)、江苏吴中(600200,诊股)集团有限公司(持股3%)、苏州城市建设投资发展有限责任公司(持股2.47%)、江苏国泰(002091,诊股)国际集团有限公司(持股2.13%)、苏州海竞信息科技集团有限公司(持股1.83%)、苏州市相城区江南化纤集团有限公司(持股1.67%)、苏州新浒投资发展有限公司(持股1.67%),股权结构较为分散。

加强不良贷款核销

江苏银保监局数据显示,截至2018年末,该省政策性银行、大型银行、股份行、城商行的不良贷款率都在1%左右,农村中小金融机构比例略高,为2.6%;全省银行业不良贷款率为1.94%,在全国各省份中居于中位水平。

从官方财报披露情况看,2018年6月末,苏州银行不良贷款率1.46%,比上年末增加了0.03个百分点;与此同时,该行同期拨备覆盖率为185.99%,比年初减少了15.91个百分点,苏州银行解释,“本行拨备覆盖率低于同业可比上市公司平均水平,一方面是因为本行主动加强不良贷款核销,另一方面是因为本行贷款分类管理不断趋于严格,致使本年度拨备耗用较多。”

从财务数据看,苏州银行在加强授信后风险的监测和预警,对于不良贷款加大清收处置力度。事实上,受不良贷款口径认定趋严等影响,刚刚披露的上市银行年报中,江苏地区数家银行提及加大拨备计提、以消除潜在信用风险,相比之下,中小银行的资产质量面临更大压力。

同省的其他两家城商行,2018年6月末,江苏银行(600919,诊股)、南京银行(601009,诊股)的不良贷款率分别为1.4%和0.86%;截至2018年6月末,年报披露数据显示,苏南数家农商银行不良贷率在1.01%~2.29%之间;不过,随着第三、四季度银行主动加大不良核销和清收处置,去年末各银行不良贷款率下滑明显。

江苏地区作为金融机构机制创新和治理结构改革较早开展省份,当前已经是上市城商行、农商行聚集地;且其中不少银行机构集中在经济水平较为发达的苏南及苏中地区;截至目前,已上市和拟上市银行已达12家,这之中已上市城商行2家,已上市农商行6家,排队闯关银行4家。

2017年,苏州银行获评中国银行(601988,诊股)业协会“商业银行稳健发展能力‘陀螺’评价体系全国城市商业银行第 8 位”。截至2018年6月末,苏州银行资本充足率12.6%,一级资本充足率9.7%,核心一级资本充足率9.67%,比上年末分别减少了0.91个百分点、0.75个百分点和0.75个百分点;规模发展和信贷扩张带来资本补充的迫切需求。